いつものキャッシング審査申し込み前に「審査は甘い?緩い?厳しい?」「審査基準はどうなっている?」「本当に借りられる?」と疑問や不安を感じる方もいらっしゃるでしょう。

そこで「いつもの審査基準」など次のことを詳しく解説いたします。

- いつもの審査基準

- いつもの審査流れ

- いつもの審査をスムーズに通すコツ

- いつもで最短即日融資を受けるために、何時までに申し込んだらよいか

- いつもの審査に落ちた場合の対処法

この記事をご覧いただくことで、「いつもの審査に通るコツ」を知ることができ、最適なタイミングで申し込むことができるようになります。

是非ご参考にして、いつものキャッシングを上手に活用してくださいね。

いつも公式サイトはこちらからいつもの審査基準

いつものキャッシングは、プロミスやアイフル、アコムが利用する画一的な審査ではなく、独自の審査基準で審査を行なっています。

いつもの申し込み条件は「満20歳以上65歳以下のご本人に安定した収入のある方」となっていますが、特に重要になるのが「安定した収入のある方」というポイントです。

では、いつもはどのようにして「安定した収入」を判断しているのでしょうか?

実は、審査結果を判断するポイントは、大きくて分けて3つに分類できるのです。以下がいつものキャッシング審査で重要なポイントとなります。

- 属性情報

- 生活状況

- 信用情報

「属性情報・生活情報・信用情報」は審査において非常に重要なポイントなので、以下で要点を解説していきましょう。

属性情報

属性情報とは、氏名、住所、連絡先、勤務先など個人に関する情報のことを指します。

この中でも特に重要なのは、返済能力に直接関わる「年収」「勤続年数」「雇用形態」の3点です。

例えば、転職したばかりで勤続年数が1週間、2週間で最初のお給料をまだもらっていないくらい短い場合、「この先も仕事を続けていけるのか?退職して返済が滞るリスクがあるのでは?」と判断されてしまいがちです。

逆に、年収は低めでも勤続年数が長い場合、信用を得られやすいので審査結果に良い影響が生じる可能性があります。

雇用形態も重要な判断要素です。誰でも想像できる通り、公務員や一部上場企業の正社員は審査で有利です。

ただし、プロミス、アコム、アイフル、SMBCモビットのような大手で借りた後の2社目の借入先として検討されることが多い中小消費者金融のいつもでは、中小零細にお勤めの方からの申し込みも多く、融資実績も多いようです。

ちなみに、収入のない無職やご自身に収入のない専業主婦・主夫の方は、審査通過の可能性はありません。

このように属性情報はいつもの審査を受ける上で非常に重要なポイントとなっています。

生活状況

いつもの申し込みフォームには「家族構成」「子供の有無」「持ち家の有無、住宅ローンの有無」などの情報を入力する項目があります。

これらの情報から、審査担当者は利用者の生活状況を推察しています。

例えば、年収700万円の方でも配偶者がいて、受験を控えた子供がいて、住宅ローンがあって、となると年収の割には返済余力が少ないことが予想できます。

返済余力が少ないと将来の延滞、滞納になるリスクが高いと判断されて、審査落ちしたり、希望額通りの融資とならないケースがあります。

逆に年収350万円でも持ち家に住み、配偶者にも収入があって、長期ローンもなければ、年収の割には返済余力が高いと判断されます。

従って、審査において生活状況も重要な審査基準の1つになっているのです。

信用情報

信用情報とは、JICC(株式会社日本信用情報機構)などの信用情報機関が管理している個人のお金に関する情報のことです。

| 信用情報機関で管理されている主な個人情報 | |

|---|---|

| クレジットカードやキャッシング、各種ローン等 | 申込情報 |

| 契約内容 | |

| 借入残高、借入件数 | |

| 返済状況 | |

| 債務整理歴の有無 | |

信用情報は、銀行や消費者金融、クレジットカードの審査で照会(確認)されています。もちろん、いつものキャッシング審査でも信用情報を確認しています。

信用情報に記録されている情報はどれも大事なものですが、中小消費者金融の審査で重視されるのが、「借入残高、借入件数」と「返済状況」です。それぞれの要点を解説します。

- ▼信用情報機関各社のWEBサイトは下記リンク先で確認することができます。1,000円程度の支出で自分の信用情報を確認することも可能です。

- 株式会社日本信用情報機構(JICC)

- 株式会社シー・アイ・シー(CIC)

- 一般社団法人全国銀行協会

借入残高、借入件数

いつものような中小消費者金融は、プロミスやアコム、アイフル、SMBCモビットといった大手から借りた後の2社目、3社目として選ばれることが多いので、「借入残高、借入件数」があっても審査対象で、借入可能です。

他の消費者金融からの借入があっても審査対象でキャッシングも可能ですが、利用者保護を目的とした総量規制を超えて融資を受けることはできません。

総量規制とは、消費者金融などの貸金業者が資金を貸付する場合に、「利用者の年収の3分の1以上の貸付」を禁止するもので、2000年前後に起こった多重債務問題を契機に成立した法律です。

いつものキャッシングも消費者金融サービスなので、総量規制の対象となります。

従って、信用情報の照会時に、既に年収の3分の1近くの借入があると確認された場合、いつもの審査に通過することはできないのです。

このような理由から信用情報の借入残高と借入件数は厳しくチェックされることになります。

返済状況

返済状況とは、過去や現在のクレジットカードやキャッシング、各種ローン等の返済履歴のことです。

期日通りに返済が行われていれば何の問題もありませんが、現在進行形で延滞しているといつものキャッシング審査を通過することはできません。

「延滞中は借りられない」は、いつものキャッシングに限らず、どこの金融機関でも言えることです。

ただし、延滞した分をきちんと支払い終わっていて、収入と返済のバランスが取れていれば、いつものキャッシング審査を通過して借りられる可能性も十分にあります。

債務整理をしてても借りられる?

債務整理歴とは、返済が困難になり、任意整理や特定調停、個人再生、自己破産の手続きを行なった際に残る履歴のことです。

プロミスやアコム、アイフル、SMBCモビットなどの大手消費者金融は、債務整理歴があると借入できません。

しかし、大手では借りられない利用者に融資を行うことで厳しい金融業界での生き残りを図ると共に、個人の再出発を応援しているいつもは、任意整理や特定調停、個人再生、自己破産の債務整理歴があっても審査対象で、借入の可能性も高くなっています。

- ▼いつものキャッシングの任意整理や特定調停、個人再生、自己破産の債務整理歴がある方の審査対応について詳しくは、以下の記事で解説しています。ぜひご参考にしてくださいね。

- 自己破産後5年以内、いつも(消費者金融)で借りれたケースと審査落ちした事例

- 任意整理債務支払い中、いつも(消費者金融)で借りれたケースと審査落ちした事例

- 特定調停支払い中、いつも(消費者金融)で借りれたケースと審査落ちした事例

- 個人再生支払い中、いつも(消費者金融)で借りれたケースと審査落ちした事例

もちろん、融資は収入と返済のバランスを総合的に考慮して行われているので、誰でも借りられるわけではありません。

しかし、信用情報に債務整理歴があって審査が不安な方は、いつものキャッシングに申し込むのが良い選択だと言えるでしょう。

いつも公式サイトはこちらからいつもの審査時間はどれくらい?

大企業のプロミスやアコム、アイフル、SMBCモビットと比べると中小企業のいつもの審査は「時間がかかりそう」「対応が遅そう」とネガティブな感情を抱かれるかもしれません。

しかし、実際に融資を受けた方のお話を聞くといつものキャッシングは、消費者金融にとって1番のアピールポイントでもある「審査スピード」の点においても大手に負けていません。

いつもはスマートフォンから申し込みした場合、最短45分で融資可能です。

もちろん、最短で45分ということなので、必ず45分で融資が行われることが保証されているわけではありません。

1時間以上かかることもあるようなので、必要書類を準備して時間に余裕をもって早めに申し込んでおきましょう。

最短45分で融資を受けられるケース

いつものWEB申し込みでは、審査を通過して融資を受けるまで最短45分ですが、スムーズに審査を完了するためには何が大切なのでしょうか?

最速で審査を通過するためのポイントを以下にまとめました。

- 営業時間内に、在籍確認がスムーズに行われる

- 申込情報に入力ミスがない

- 送信した必要書類の画像が鮮明で、再提出する必要がない

- 審査が混雑していない

スムーズな在籍確認

スムーズな「在籍確認」は大事なポイントです。

せっかく審査に問題がなくても在籍確認ができないために審査がストップすることがあるからです。

- ▼いつもの在籍確認について詳しくは以下の記事で解説しています。是非ご参考にしくてださい。

- 在籍確認の電話が不安|いつもの勤務先への電話口コミ体験談

- いつも(消費者金融)は在籍確認の電話なしでも借りられる。経験者が徹底レポ

申込情報に入力ミスがない

「申込情報に入力ミスがない」ことも、とても大切なポイントです。

自分はミスなく入力しているつもりでも、漢字の変換間違いなどうっかりミスがあるものです。

- 漢字の変換間違い

- 住所の番地や部屋番号の入力ミス

- 電話番号の入力ミス

- メールアドレスの入力ミス

よくある入力ミスは上記の通りです。

入力間違いがあると、審査担当者がその都度確認する必要があるので、審査に時間がかかってしまいます。

特に、電話番号やメールアドレスを間違えると、いつもからの連絡が届かないので、審査のやりようがなくなってしまいます。

申し込みフォームの送信ボタンを押す前に今一度確認しておきましょう。

送信した必要書類の画像が鮮明で、再提出する必要がない

審査の必要書類として、運転免許証や健康保険証といった本人確認書類をスマートフォン等で撮影して、画像を送信することになります。

この画像が不鮮明だったり、一部が切れていたりすると再提出を求められます。

また、運転免許証や健康保険証の裏面の提出が必要なのに、忘れていたりするミスも多いようです。

再提出があると当然審査に余計な時間がかかってしまいます。

審査が混雑していない

申し込みが集中して審査が混雑していると、審査時間がかかりがちです。

連休明けの平日は特に申し込みが殺到しているので時間がかかるようです。

審査は申し込み順に行われます。連休明けにお金が必要になりそうなら、休みでも夜間でも申し込んでおけば、現金をより早く手にすることができます。

審査時間が長い、メールや電話が来ない場合は審査落ちになりやすい?

いつものキャッシングに申し込み経験がある人の口コミを確認すると、45分以上たってもメールや電話が来ないと不安を感じる方もいらっしゃるようです。

融資まで最短45分のいつものキャッシングですが、いつでも早く審査が終わるわけはありません。

審査に通った人でも1時間以上かかることあるようですし、2時間、3時間も待たされるケースも案外多いようです。

審査状況によっては、審査に時間がかかるケースがあるのは事実です。

その原因の多くが、審査の混雑に起因しています。

消費者金融の審査は、夕方以降、混雑する傾向があります。

午前中は審査時間にも余裕があるのですが、仕事終わりに申し込みを行う方が多いので、どうしても夕方以降に審査が集中して時間がかかってしまうのです。

スマートフォンでの申し込みを深夜に行っておけば、翌日午前中に審査が行われるので、現金を手にする時間を大幅に短縮できます。

先手、先手の対応で申し込んでおくと安心です。

消費者金融は5月と9月に申し込みが集中します。特にゴールデンウィーク前後の申し込みが多いので、審査が混雑することを考慮して早め早めに申し込んでおくと安心です。

土日祝日の審査時間はどれくらいかかる?

土日祝日に急な出費でお金を借りたい方もいらっしゃるでしょう。

残念ですが、いつものキャッシングは、土日祝日の審査対応を行なっていません。

「審査が行われていないなら土日祝日に申し込んでも意味ないよ」と考えがちですが、審査は申し込み順に行われているので、お金が必要でキャッシングしようと決めたらすぐに申し込んでおけば、結局、最短で現金を手にいれらる可能性が高まります。

ちなみに、アコムやプロミス、アイフルと言った大手消費者金融なら無人契約機を使うことで、土日祝日のキャッシングも可能です。

大手消費者金融の審査に通過する見込みがあれば、最寄りの無人契約機に必要書類を準備してお出かけください。

いつもは無人契約機の設置がないので土日祝日に借りる方法はありませんが、アコムやプロミス、アイフル、SMBCモビットといった大手消費者金融の審査に通るか不安な方は、土日祝日に申し込みをしておいて、翌営業日(平日)の審査結果をお待ちください。

いつも公式サイトはこちらから増額の審査時間は、どれくらいかかる?

借入限度額の引き上げを目的とした増額申請は、いつもの公式サイトの「会員様はこちら」または、電話で行います。

新規申し込みと違って、最短45分のスピード審査というわけではなく、対応は当日または翌営業日以降となります。

意外と時間がかかるといった口コミも多く、審査基準も新規契約よりも厳しめです。

いつもの審査に通るために、知っておくべき流れ

いつものキャッシング審査の流れを簡単にまとめると、下記の通りです。

step

1申込み

- 申し込み方法はネットのみ。

※ATMは2021年8月末をもって撤去

※店頭受付も新型コロナ感染防止の観点から休止中

step

2内容確認の電話

- 申し込みフォームの内容を確認する電話がかかります。

※融資不可の場合はメールで通知

step

3必要書類の提出

- 必要書類の提出方法は2の電話のときに「メール」か「LINE」でどちらがいいか確認されます。

必要書類

- 本人確認書類は、運転免許証や健康保険証、パスポートなど

- 収入証明書としては源泉徴収票や給与明細所など

※収入証明書は、希望融資額が50万円を超えるとき、または、他社借入額と希望融資額の合計が100万円を超えるときに提出が必要となります。

step

41次審査通過の電話

- 1次審査通過、不可でも電話がかかります

- 1次審査通過の場合、契約内容の説明と在籍確認をしてもいいかの確認があります

- 電話をかける時間など柔軟に対応してくれるので、不安があれば相談しみましょう

step

5在籍確認

- 在籍確認は基本的に勤務先への電話で行われますが、社員証の提出など他の方法でもOKなときがあります。不安な方は4の電話の時に相談してみましょう。

step

6本審査OKの電話

- 本審査通過、不可でも電話がかかります

step

7契約

- 契約方法は、セブンイレブンマルチコピー機で印刷→記入→FAXまたはメール

- プリント番号は必要書類提出したメール、LINEに送られます。

- コピーした契約書は手書きで記入

- 融資後、いつもからの連絡後に契約書を郵送します。

step

8追加融資

- 借入限度枠内の追加融資の申し込みは会員ページからできます

- 追加融資の時間は、登録口座によって異なりますが、だいたい朝9-21時で土日祝OKです

- PayPay銀行だと24時間365日OKです

いつもの審査に通った難易度

いつものキャッシングは「審査が甘い、緩い、簡単」や「審査は厳しい」といった噂や口コミがネット上で書かれていたら、どれが本当なんだろうと困ってしまいますよね。

いつもの利用を検討中の方が気になるのは、ズバリ審査の難易度。「いつもは審査に通りやすいのか?」という点でしょう。

審査が甘い、緩い、簡単という言葉が、以下のケースに当てはまるなら、銀行やプロミスやアコム、アイフルのような大手消費者金融よりも審査に通りやすいという意味で、答えはイエスです。

- 既にプロミスやアコム、アイフル、SMBCモビット借入していて、2社目3社目の借入審査を受けるケース

- 信用情報機関に「任意整理や特定調停、個人再生、自己破産」の記録が残っているケース

- 任意整理や特定調停、個人再生の債務支払い中

- 大手の借り入れ審査に落ちたが、理由がわからず困っている

消費者金融の融資は、法律に則り、収入と返済のバランスを総合的に判断して行われているので、もちろん、誰でも借りられるわけではありません。

いつもは審査が甘いから無職や総量規制オーバー、現在進行形の延滞でも借りられると思っていた人にとっては、いつもの審査は厳しいと感じるはずです。

残念ですが、無職や総量規制オーバー、現在進行形の延滞で借りられる消費者金融はありません。

だからと言って、違法のヤミ金融を利用して、犯罪に加担するのは絶対にダメです。

弁護士や司法書士といった法律の専門家やファイナンシャルプランナーなどお金の専門家に相談して再出発を図りましょう。

5万円や10万円といった少額融資なら審査は緩い?甘い?簡単?

「消費者金融の審査に通りやすくするために、融資希望額は10万円で」と宣伝するアフィリエイトサイトもありますが、少額融資だから審査が緩くなったり、甘くなったり、簡単になったり、なんてことはありません。

融資金額は収入と返済のバランスで決定されるので、審査の結果として融資希望額よりも多く借入限度額(利用枠)がもらえたり、逆に希望額よりも少ない融資額になったりします。

一方、100万円を超える高額融資の審査は慎重に行われているようで、審査が厳しいと言っても良いかもしれません。

そもそも、銀行よりも金利が高く、リボルビング返済方式が多い消費者金融から100万円をキャッシングするのは、おすすめできません。

50万円以内の金額を2年〜3年の短期で返済していくことを念頭に計画的にご利用くださいね。

非正規雇用の審査は別物?厳しい?難しい?

いつものキャッシングは非正規雇用の方の審査も受け付けています。

正社員と非正規雇用の方の審査での違いは、「収入と不安定と思われがちな雇用形態」。

非正規雇用が、正社員と比べて年収の面で低くなってしまうのは、政府の雇用統計でも明らかになっています。

例えば年収300万円の非正規雇用の方がカーローンや住宅ローンを抱え、中学生や高校生の子供がいるケースだと、返済余力が低く融資は難しいと判断されてしまいがちです。

また、クビになりにくい正社員と比べると非正規雇用はいつ契約終了になるかわからないから融資は難しいと判断されがちです。

しかし、非正規雇用の方が融資を受けられないわけではありません。

いつものキャッシング審査は、あくまでも収入と返済のバランスが取れることを確認しているだけで、雇用形態や職業で差別しているわけではないのです。

例えば、3年4年と勤続年数を重ねた非正規雇用の方は、それだけ信用を重ねています。お金のかかるお子様がいらっしゃる方も、子供を育てるという責任を果たしているわけで、信頼されます。

いつもと再契約するときの審査

過去に、いつものキャッシングを利用していて解約したけど、また利用したくなった場合、審査は簡単で通りやすいのでしょうか?

いつもでの利用実績があるので、審査も簡単だと考える方もいらっしゃるでしょう。

しかし、前回と今回で生活状況や収入、勤務先など変化があるかもしれないので、審査は、普通に新規申込者と同じく行われます。忖度は一切ありません。

いつもの在籍確認について

在籍確認とは、申し込みフォームに入力された勤務先で本当に働いているかどうかを確認するために行われる審査の一つです。

主に、勤務先への電話で行われますが、場合によっては社員証の提出など別の方法で在籍確認することも可能です。

- ▼ いつもの在籍確認について詳しくは以下の記事で解説しています。ぜひご参考にしてくださいね。

- 在籍確認の電話が不安|いつもの勤務先への電話口コミ体験談

- いつも(消費者金融)は在籍確認の電話なしでも借りられる。経験者が徹底レポ

いつもの審査をスムーズに通すコツ

いつものキャッシング審査は最短45分ですが、審査状況や混雑具合によって時間がかかることもあります。

ここでは、より早く現金を手に入れるために審査通過のコツをまとめてご紹介します。

| スムーズに審査通過するコツとアドバイス | |

|---|---|

| スマートフォンから間違いなく入力 | 入力間違いがあると時間がかかってしまうのでご注意ください |

| 必要書類は鮮明な画像を提出 | 提出した書類が不鮮明だと再提出などで時間がかかってしまいます。 |

| 申し込みは混雑する時間帯を避けて、深夜や午前中に | 審査は申し込み順なので、早め早めに申し込んでおきましょう |

いつもの審査に落ちる人の特徴

銀行やプロミスやアコム、アイフルといった大手消費者金融よりも借りやすいいつものキャッシングですが、もちろん誰でも審査に通るわけではありません。

ここではいつもの審査に落ちる人の特徴を簡単にまとめました。

- 年齢が申し込み条件(満20歳以上65歳以下)ではない

- 安定した収入がない無職

- 他社からの借入が既に年収の3分の1を超えている(総量規制オーバー)

- 信用情報に延滞が記録されている(現在進行形の延滞)

- 在籍確認がとれない

- 申込み内容に虚偽の申告がある

- 任意整理や特定調停、個人再生、自己破産の手続き中

- 職業が年金受給者または専業主婦

特に気をつけて欲しいのが、「安定した収入がない無職」「他社からの借入が既に年収の3分の1を超えている(総量規制オーバー)」「信用情報に延滞が記録されている」という3つです。

無職、総量規制オーバー、現在進行形の延滞は、いつものキャッシングだけでなくどこの業者からも借りられません。

逆に、プロミスやアコム、アイフルのような大手消費者金融では借りられない、任意性整理や特定調停、個人再生、自己破産と言ったブラック状態でもいつものキャッシングは審査対象で、借入の可能性も高くなっています。

いつもの審査に落ちてしまった場合の対処法

万が一いつものキャッシング審査に落ちてしまったら、落ち込んでしまうかもしれませんね。

今すぐお金が必要なときは、どうしたらよいか焦ってしまうの無理はありません。

しかし、「無職」や「現在進行形で延滞中」の場合を除き、いつものキャッシング審査と相性が悪かったと諦めて、別の中小消費者金融に申し込むのも一つの手です。

| 審査落ちの対処法とアドバイス | |

|---|---|

| アローやアルコシステムなどに新規申し込みをする | いつもと審査基準が異なるので、審査通過で融資を受けられる可能性があります。 |

| 再度の申し込みまで期間を空ける | 信用情報に記録されている「審査落ち」の情報が消える6ヶ月後に再度申し込むのが理想的。もし6ヶ月も開けられない場合でも、できる限り期間を開けた方が良い |

| 毎月の支出を見直す | 生活費が赤字続きの場合、お金を借りても返済できない可能性が高い。収入と支出のバランスを見直すことが大切です |

| 借入を再検討する | |

とにかくお金が必要なら「アロー」か「アルコシステム」へ新規申し込みをしましょう。いつものキャッシングとは審査基準が異なるので、借りられる可能性があります。

アロー公式サイトはこちらもし、アローやアルコシステムからも借入できなかったり、既に審査落ちしているなら社会福祉法人が実施している緊急小口資金の貸し付けなど公的融資の利用も検討しましょう。

また、公的融資はもう利用しているという方は、弁護士や司法書士などの法律の専門家やファイナンシャルプランナーのようなお金の専門家にご相談ください。

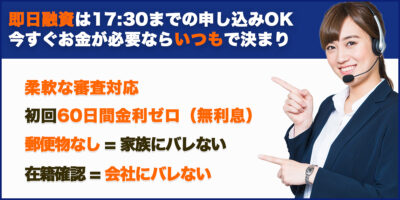

いつもで最短即日融資を受けるためには、何時までに申し込めばいい?

いつもで即日融資を受けるためには、平日17時までに審査完了する必要があります。

即日融資のための受付時間の締め切りはありませんが、審査時間も考慮すると平日16時頃までには、申し込んでおきたいところです。

申し込みは、24時間いつもで可能です。

慌てて申し込むと間違いやうっかりミスも多くなるので、お金を借りたい前日の深夜や当日の午前中に申し込みを終わらせておけば、即日借入がより確実になります。

いつも公式サイトはこちらからまとめ

アコムやプロミス、アイフルから借りにくくなった方でも審査対象で、融資を受けられる可能性の高いいつものキャッシング。

人によっては審査が甘いと感じたり、厳しいと感じる審査基準をここまで解説してきました。

借入に際しては、収入と返済のバランスを考えて、計画的にご利用くださいね。

いつものお申し込み・ご相談はこちらから

| 実質年利 | 4.8%~18.0% |

|---|---|

| 限度額 | 最大500万円 |

| 審査・融資スピード | 最短30分 |

| 口コミ | 134件 |

- 在籍確認なしで借入可

- ブラックOKの実績多数

- 無利息サービス最大60日

- 郵送物なしで契約可

- 17時までの契約完了で即日融資可能

- 他社借入者も相談可能