収入証明書は原則として50万円以下の借入のケースでは不要ですが、消費者金融によっては50万円以下の借入でも収入証明書の提出を必須としている場合があります。

この記事では収入証明書が原則不要なキャッシングを紹介しています。個人事業主や法人代表、専業主婦の収入証明書も紹介しています。

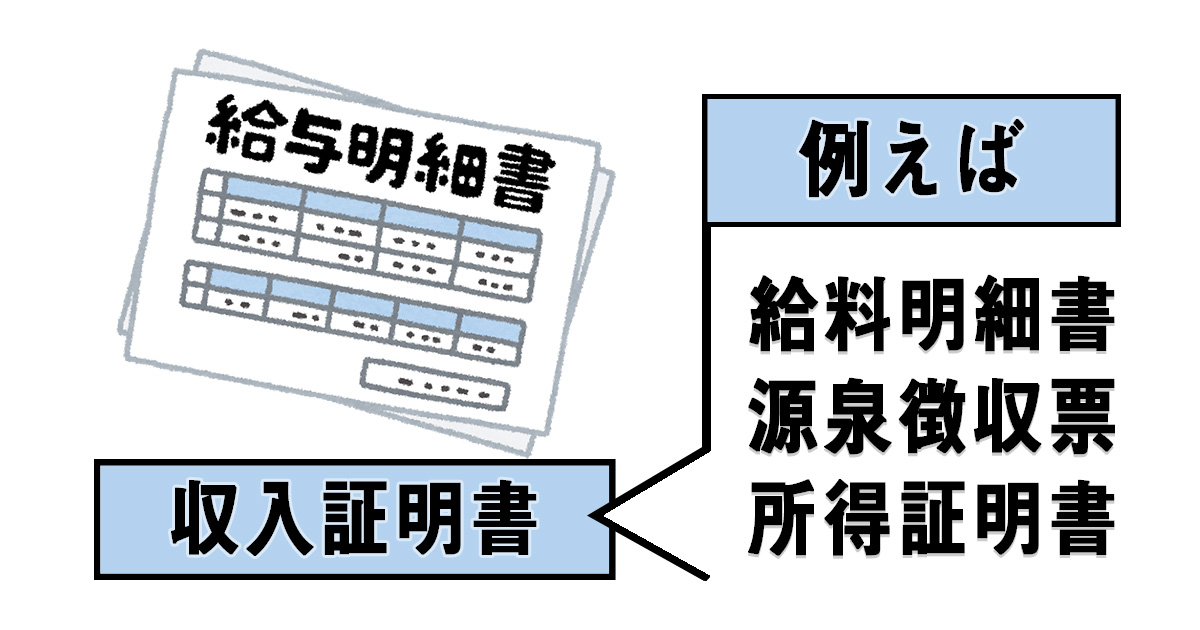

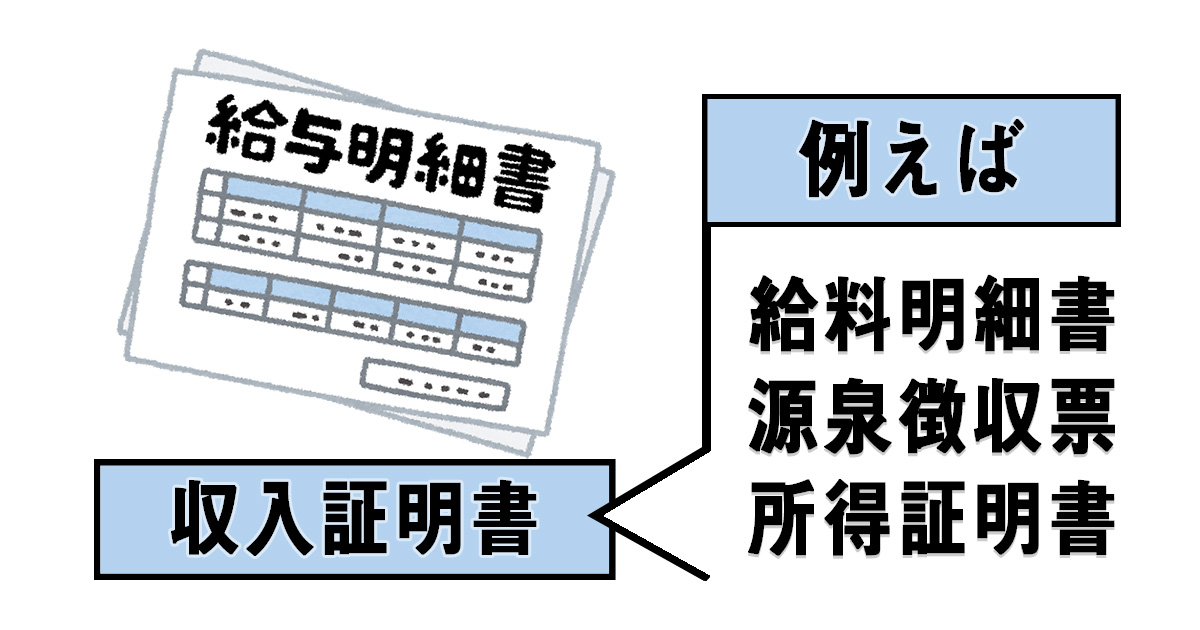

収入証明書とは

収入証明書とは、給与支払明細書、源泉徴収票、課税証明書などのことです。主に金融機関でお金を借りる際に提出を求められます。ただし、少額の借入であれば収入証明書が不要な場合もあります。

収入証明書の種類

主な収入証明書

- 源泉徴収票

- 給与明細書

- 確定申告書

- 所得証明書

- 税額通知書(課税証明書)の写し

会社勤めであれば源泉徴収票や給与明細を提出するのが一般的です。給与明細の場合、直近1~2か月分の提出を求められることが多いようです。

個人事業主の場合は、確定申告書を提出します。

どの書類だと審査に有利ということはないので、提出しやすい書類を選びましょう。

証明書の提出方法は申込み方法によって異なります。

インターネット(スマホやパソコン)での申し込みなら、書類をスキャナやデジカメで撮影し送信したり、証明書をコピーしてFAXします。

収入証明書をネットやFAXで簡単に送れる中小消費者金融は下記の通りです。

収入証明書が必要ないケース

収入証明書は原則として50万円以下の借入のケースでは必要ありません。

しかし、消費者金融によっては50万円以下の借入でも収入証明書の提出を必須としている場合があるので注意が必要です。

収入証明書が必要になるケース

まず原則として収入証明書の提出は「(1)ある貸金業者から50万円を超えて借りるとき」または「(2)他の貸金業者から借りている分も合わせて100万円を超えて借りるとき」に必要となります。

ただし、それ以外の場合でも金融機関の判断で収入証明書の提出が求められることがあります。

もし、あなたが上記の条件に当てはまる場合や個人信用情報に不安(ブラック情報が記録されている)があるなら、収入証明書を準備しなければなりません。

消費者金融だけでなく銀行カードローンでも提出が求められるようになった収入証明書ですが、給料明細2ヶ月分の提出でOKということが多いようです。

もし、給料明細が手元になかったり、もともと給料明細のない仕事だったりすると、問題が発生します。

対処法を考えてみましょう。

給料明細はないが1年以上の勤務実績がある場合

うっかり給料明細をなくしてしまうこともあるでしょう。

その場合は、源泉徴収票や所得証明書で代替することができます。どちらも市役所・町村役場で手に入ります。

勤務実績1年以上としたのは、1年以上働いていれば源泉徴収票から正確な年収が分かるのと、勤続年数1年以上のアピールができるからです。

勤め始めたばかりで給料明細が1ヶ月分しかない、またはまだ給料をもらってないから給料明細がない

一般的に消費者金融で求められる勤続年数は1年以上です。

中小の消費者金融は半年程度でも審査対象になるようですが、それも信用情報に問題がない場合です。

ここだけの話ですが、ブラックの場合はせめて勤続年数や必要書類(この場合は収入証明書)のハードルはクリアしてほしいというのが、金融業社の本音です。

ブラックだわ、収入証明書はないだわ、勤続年数1ヶ月だわ、ではお金を貸したくても貸せないのです。

「消費者金融への申し込み → 審査に落ちた」も個人信用情報機関の記録を見るとすぐにわかります。

他社の審査に落ちてるから自社の審査でも落とそうとはなりませんが、「この人に貸して大丈夫かな?慎重に審査しようかな?」くらいのことは考えるでしょう。

あちこちの審査に落ちたという情報は決してあなたのプラスにはなりません。

給料明細2ヶ月分が揃うまでは申し込みを我慢するか、地方自治体の生活資金融資制度を利用するなど、別の方法を検討しましょう。

自営業者や法人代表の場合

まず、申し込みしようとしている金融機関が自営業者や法人経営者の申し込みOKかどうか確認をしておきましょう。

プロミス・アコム・アイフルは問題ありませんが、銀行カードローンや中小の消費者金融は各会社ごとに対応が異なります。

さて、自営業者や法人代表が金融機関に申し込みをすると収入証明書として確定申告書の提出がほぼ確実に必要となります。

「ほぼ」と言ったのは、当サイトの管理人がごく最近アイフルで契約した際、職業の申告は法人代表でしたが、収入証明書の提出は不要でした。ちなみに借入枠は50万円。

一方、同じ法人代表の知人がプロミスで契約した際は、収入証明書の提出が必要でした。

プロミスやアイフルについてネット上で信頼できるサイトの情報では、収入証明書が必要だったり、不要だったりするようで、定かではないのです。

おそらく会社ごとに提出を求める基準があるのでしょうし、クレジットカードの利用歴やスコアも参考にしているのかもしれません。

当サイトは中小消費者金融を紹介するサイトですが、自営業者や法人代表の方は、条件が許すなら大手の消費者金融に申し込みをすることをまずはお勧めします。

もし、すでに大手から借りているなら、確定申告書を準備して中小消費者金融にお申込みください。

確定申告書は、税務署の印鑑が座ったもので最新のものが必要となります。

もし、事業を始めたばかりで決算がまだの場合は、その旨を事前にお伝えください。

場合によっては、売上を確認できる通帳のコピーや個人事業の開業届や法人の設立関する書類で対応してくれることもあります。(しかし、あまり期待はしないでください。ほとんど例がありませんから。)

確定申告をしていないもぐりの個人事業主は、かなり厳しいと思われます。あなたの信用情報によっては収入証明書の提出を求められないこともあるので、その可能性にかけてみるか、諦めるしかありません。

専業主婦の場合

専業主婦(夫)が個人で消費者金融から借入することは法律で禁じられていますが、配偶者の同意があればOKです。

配偶者の同意とは、具体的に言うと、必要書類への記入や収入証明書の提出、在籍確認の電話となります。

配偶者の名前を勝手に使って申し込みをする方もいらっしゃるようですが、大きなトラブルに発展しています。金融機関もトラブルを嫌って、慎重に審査をするようになっているので、ご注意ください。

自営業者・年金暮らしの方の収入証明書

自営業者の方で事業収入がある場合は、納税通知書や確定申告書の控えなどが収入証明書となります。また、年金受給者の方は、年金証書や年金通知書などが収入証明書になります。

住宅ローンを組む際の収入証明書

源泉徴収票や給与明細書は公的な収入証明書ではないので、住宅ローンを組む際は別の公的書類の提出を求められることがあります。

公的収入証明書には、住民税納税証明書や住民税納税通知書があります。これらの証明書は、勤務先や市役所などに申請して取得することになります。

収入証明書一覧

| 収入証明書一覧 | ||

|---|---|---|

| 公的収入証明書 | 代用収入証明書 | |

| お勤めの方 | 住民税納税通知書または住民税納税通知書 | 源泉徴収票または給与明細書 |

| 自営業者 | 納税通知書または確定申告書 | なし |

| 年金受給者 | 年金証書または年金通知書 | なし |

コメント