在籍確認とは、消費者金融が融資を行う際に、借り手が申告した勤務先に実際に勤務しているかどうかを確認するためのプロセスです。

通常、審査の一環として行われ、申込者が安定した収入を得ていることを証明するために重要です。

在籍確認を行うことで、消費者金融は貸付金の回収リスクを最小限に抑えることができます。

しかし、在籍確認にはデリケートな側面もあります。

特に職場に対して融資を受けることが知られるのを避けたいと考える申込者にとって、在籍確認の電話は大きな懸念材料となることがあります。

そのため、一部の消費者金融では、特定の条件下で在籍確認を省略するサービスを提供しています。

在籍確認なしの消費者金融とは?

在籍確認なしの消費者金融とは、融資の審査において職場への電話確認を省略できる金融機関やサービスを指します。

通常、在籍確認は審査の重要な部分ですが、一部の消費者金融では、プライバシーを重視する申込者のニーズに応えるため、書類提出や他の確認方法で代替することが可能です。

在籍確認を避けることができる理由としては、申込者の心理的な負担軽減が挙げられます。

特に、職場に知られずにお金を借りたいと考える方にとって、在籍確認がないことは非常に魅力的です。

しかし、在籍確認を省略する場合、他の審査基準が厳しくなることもあるため、注意が必要です。

在籍確認なしで利用できる消費者金融5選

在籍確認なしで融資を受けることができる消費者金融の中で、特に利用者に支持されている5つの金融機関を紹介します。

それぞれの金融機関は、特定の条件を満たすことで在籍確認を省略することが可能です。

以下の消費者金融を利用する際は、各社の融資条件をよく確認し、自分の状況に合ったものを選ぶことが重要です。

プロミス

最短3分で融資可能なプロミス ※ では、原則として職場への電話による在籍確認を行いません。

ただし、提出書類で在籍を確認できない場合や審査上、必要がある場合には、電話による在籍確認が行われます。

その場合でも、申込者のプライバシーを尊重し、会社名を名乗らずに確認が行われます。

※お申込時間や審査によりご希望に添えない場合がございます。

アコム

アコムは最短20分で融資可能です ※ が、原則として職場への電話による在籍確認を行いません。

ただし、提出書類で在籍を確認できない場合や審査上、必要がある場合には、電話による在籍確認が行われます。

その場合でも、申込者のプライバシーを尊重し、会社名を名乗らずに確認が行われます。

※お申込時間や審査によりご希望に添えない場合がございます。

アイフル

アイフルでは、申込者の希望に応じて職場に電話をかけない対応をしており、プライバシーを守りながら融資を受けられます。

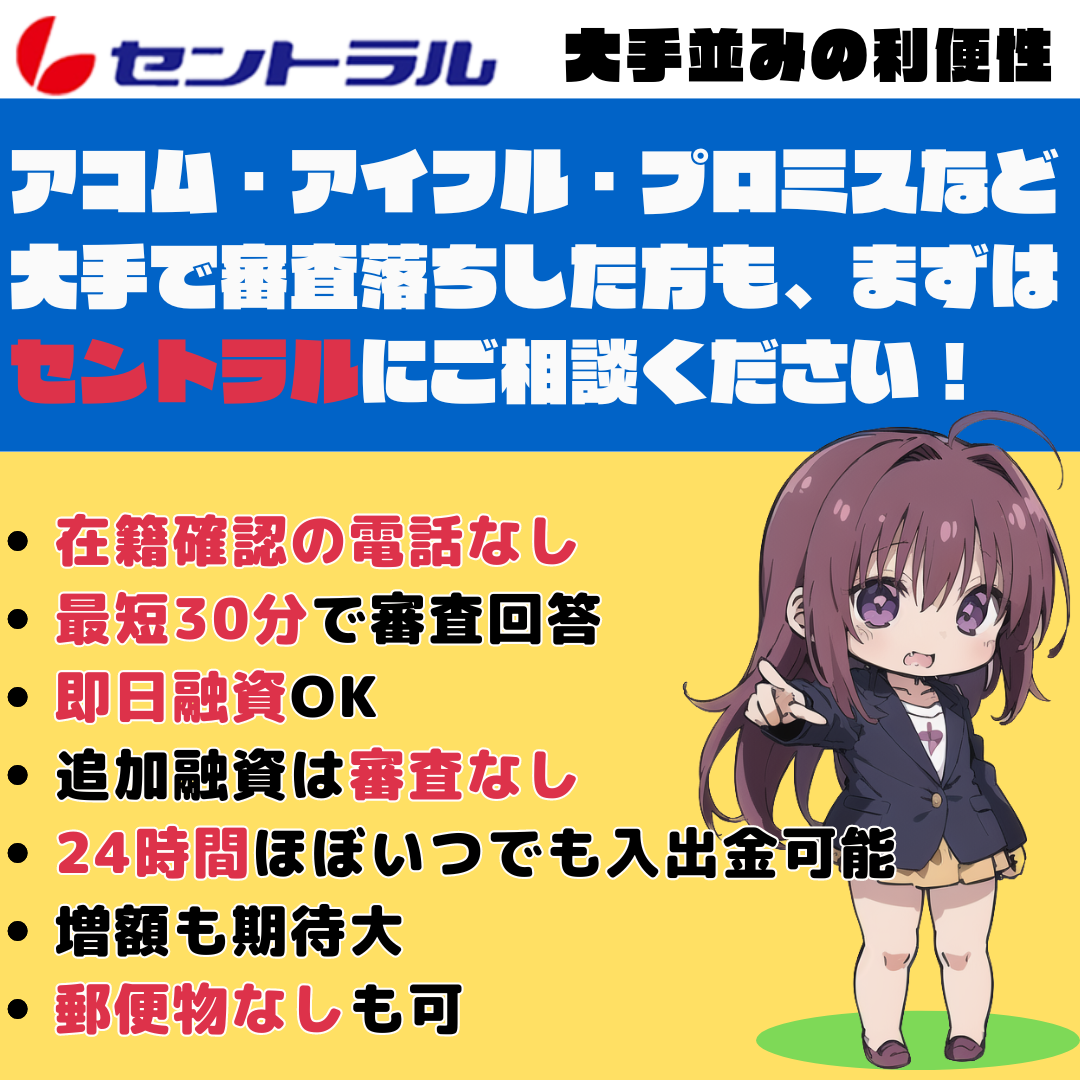

セントラル

セントラルは最短30分で審査回答、即日融資も可能 ※ ですが、原則として職場への在籍確認を行わず、ネット上で全ての手続きを完結できます。

ただし、提出書類で在籍を確認できない場合や審査上、必要がある場合には、電話による在籍確認が行われます。

その場合でも、申込者のプライバシーを尊重し、会社名を名乗らずに確認が行われます。

※お申込時間や審査によりご希望に添えない場合がございます。

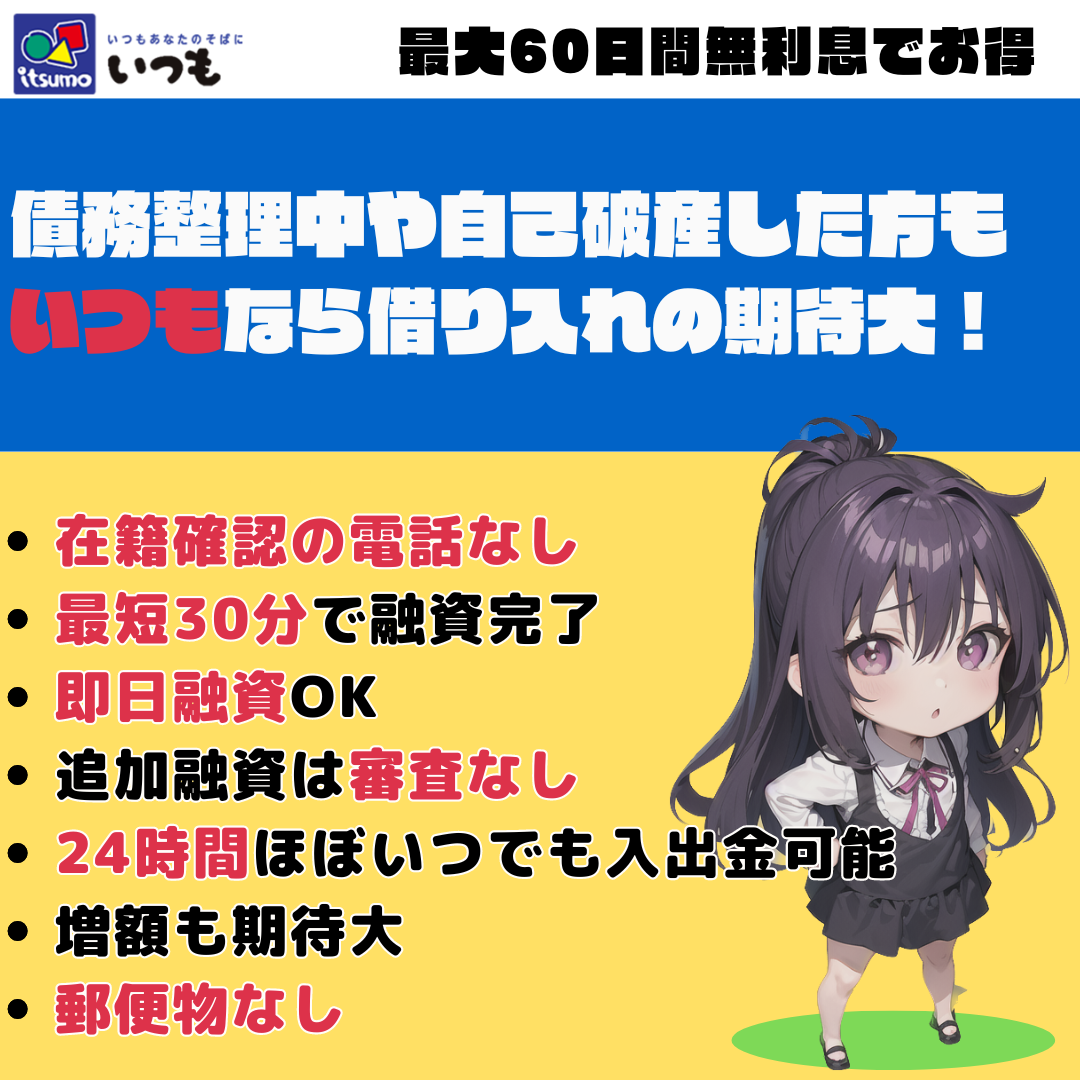

いつも

最短30分で即日融資が可能ないつも ※ では、在籍確認についても柔軟に対応し、原則として職場への連絡なしで融資を提供しています。

ただし、提出書類で在籍を確認できない場合や審査上、必要がある場合には、電話による在籍確認が行われます。

その場合でも、申込者のプライバシーを尊重し、会社名を名乗らずに確認が行われます。

※お申込時間や審査によりご希望に添えない場合がございます。

在籍確認なしの消費者金融を利用する際の注意点

在籍確認なしで融資を受けられる消費者金融は便利ですが、利用する際にはいくつかの注意点があります。

まず、在籍確認を省略する代わりに、審査基準が厳しくなる場合もあります。

例えば、収入証明書や在籍を証明できる書類の提出、信用情報の厳格なチェックが求められることが一般的です。

収入証明書の例

- 2ヶ月分の給与明細書

- 源泉徴収票

- 確定申告書の控え など

在籍を証明できる書類の例

- 名刺

- 名札

- 社員証

- 雇用契約書

- 在籍証明書

審査に通るためには、自分の信用状況を十分に把握し、必要な書類を準備しておくことが重要です。

信用情報の確認

自分の信用情報の確認は、各指定信用情報機関で照会できます。照会方法は、各機関のホームページでご確認ください。

次に、返済計画をしっかり立てることが不可欠です。

消費者金融の金利は高いので、返済期間が長くなるほど負担が増します。

無理のない返済計画を立て、計画的に借り入れを行うことが大切です。

在籍確認なしの消費者金融を選ぶ際のポイント

在籍確認なしの消費者金融を選ぶ際には、いくつかのポイントに注意する必要があります。

まず、金利や手数料を比較することが重要です。

| 金融機関 | 金利 |

|---|---|

| プロミス | 4.5%〜17.8%(実質年率) |

| アコム | 3.0%~18.0%(実質年率) |

| アイフル | 3.0%~18.0%(実質年率) |

| セントラル | 4.8%〜18.0%(実質年率) |

| いつも | 4.8%〜18.0%(実質年率) |

金利が高い場合、返済総額が大きくなるため、できるだけ低金利の金融機関を選ぶことが賢明です。

また、手数料が発生するかどうか、特に融資の際や返済時の手数料についても確認しましょう。

| 金融機関 | 金利 |

|---|---|

| プロミス | なし |

| アコム | なし |

| アイフル | なし |

| セントラル | なし |

| いつも | なし |

次に、利用限度額と返済期間についても検討する必要があります。

在籍確認がない場合、限度額が低く設定されることもあるので、自分が必要とする金額が借りられるかどうかを確認してください。

| 金融機関 | 金利 |

|---|---|

| プロミス | 500万円 |

| アコム | 800万円 |

| アイフル | 800万円 |

| セントラル | 300万円 |

| いつも | 500万円 |

また、返済期間が短いと、毎月の返済額が高くなるため、無理のない範囲で計画を立てることが求められます。

| 金融機関 | 金利 |

|---|---|

| プロミス | 最長6年9ヶ月 |

| アコム | 最長9年7ヶ月 |

| アイフル | 最長14年6ヶ月 |

| セントラル | 最長5年 |

| いつも | 最長5年 |

最後に、信用情報への影響も考慮しましょう。

消費者金融を利用することで、信用情報に記録が残ります。

特に、複数の消費者金融からの借り入れは信用スコアに影響を与える可能性があるため、必要最低限の借り入れにとどめることが大切です。

まとめ: 在籍確認なしの消費者金融の選び方と利用のポイント

在籍確認なしの消費者金融は、プライバシーを守りたい方や、職場に知られたくない事情がある方にとって、非常に便利な選択肢です。

しかし、その利便性の裏には、審査基準が厳しくなる可能性があることも理解しておく必要があります。

消費者金融を選ぶ際は、まず自分の状況に合った条件の金融機関を慎重に選びましょう。

金利や手数料、利用限度額、返済期間などを比較検討し、自分にとって最適な選択肢を見つけることが重要です。

また、返済計画をしっかり立て、無理のない範囲で借り入れを行うことが、長期的な経済的安定につながります。

この記事を通じて、在籍確認なしの消費者金融についての理解が深まり、安全かつ適切に利用するためのポイントがつかめたのではないでしょうか。

これらの情報をもとに、賢くお金を借りる選択をしていただければと思います。

中小消費者金融の在籍確認について

この記事で紹介した、プロミスやアコムなどの大手消費者金融やセントラルといつもなどの中堅消費者金融は、原則として在籍確認の電話なしで借り入れを期待できますが、中小消費者金融はどうなのでしょうか?

実は、一部の中小消費者金融では、条件を満たせば在籍確認の電話なしで借り入れできる場合があります。

詳しくは、下記の記事「在籍確認なしの中小消費者金融」をご覧ください。

コメント