専業主婦として家事や子育てに追われていると、急な出費や想定外の支払いが発生することが時々あります。

例えば、子供の学校行事や急な医療費、家電の故障など、生活に直結する出費が避けられない場合もあります。

しかし、収入のない専業主婦が自分名義でお金を借りるのは難しく、多くの金融機関では貸し出し条件が厳しくなっています。

そこで、専業主婦でも利用できるキャッシングの方法として「配偶者貸付」や「一部の銀行カードローン」があります。

これらの手段を賢く使うことで、生活費の補填や緊急時の支払いに役立てることができます。

本記事では、専業主婦がキャッシングを利用する際のポイントや金融機関の選び方、利用の際の注意点などを詳しく解説します。

専業主婦のキャッシング事情

無収入の専業主婦でもキャッシングできる仕組み

専業主婦であっても、キャッシングを利用する方法がいくつか存在します。

その代表的なものが「配偶者貸付」と「銀行カードローン」です。

無収入である専業主婦が借入を行う場合、配偶者(夫)の収入が重要なポイントとなります。

配偶者の収入を基に借入可能額が設定されるため、専業主婦個人として収入がなくても借り入れができるのです。

例えば、夫に収入がある場合、夫の同意があれば「配偶者貸付」を利用して借入することが可能です。

また、銀行カードローンの中には、配偶者の収入を基準として審査を行うことで、専業主婦でも利用できるものがあります。

総量規制の影響と例外措置について

日本では、多重債務のリスクを軽減するため、消費者金融による貸付には「総量規制」が設けられています。

総量規制とは、借入希望者の年収の3分の1を超える金額を貸し付けてはならないというルールで、無収入の専業主婦もこの対象となるため、通常は消費者金融からのキャッシングはできません。

しかし、配偶者貸付はこの総量規制の例外措置に該当します。

配偶者に収入があり、その収入を基に審査を行うことで、専業主婦も借り入れが可能になります。

この方法を利用するには、配偶者の同意書や収入証明書の提出が必要です。

配偶者貸付と大手消費者金融の対応

配偶者貸付は一部の中小消費者金融で利用可能ですが、大手消費者金融では一般的に取り扱っていません。

大手では、無収入の専業主婦向けのキャッシングを行わないため、パート収入などがある場合に限られることが多いです。

一方で、中小の消費者金融や一部の銀行カードローンでは配偶者貸付に対応しているため、条件を満たせば専業主婦でも借り入れができる場合があります。

配偶者貸付を行っている金融機関を選ぶ際には、各機関の条件や特徴をよく確認し、自分に合った金融機関を選ぶことが重要です。

具体的には、配偶者貸付を利用した場合の利率や限度額、審査に必要な書類を確認してから申し込みましょう。

配偶者貸付の基礎知識

配偶者貸付とは?メリットとデメリット

「配偶者貸付」とは、専業主婦など収入のない人が、配偶者の収入を基にお金を借りる方法のことです。

無収入の専業主婦が単独でキャッシングを利用することは難しいため、配偶者の年収が審査基準となり、必要な場合にお金を借りられる手段として利用されます。

この制度の大きなメリットは、専業主婦でも必要な資金を得ることができる点です。

しかし、配偶者貸付にはデメリットもあります。

まず、配偶者(通常は夫)の同意が必要であり、事前に夫に相談する必要があります。

また、婚姻関係を証明するために住民票や戸籍抄本などの書類が求められることも多く、手続きが煩雑になる可能性があります。

さらに、返済を滞納すると、夫の信用情報にも影響を及ぼす恐れがあるため、慎重な返済計画が必要です。

夫の同意と必要書類

配偶者貸付を利用するためには、夫の同意が必須です。

金融機関によっては、夫の収入証明書(給与明細書など)や同意書の提出が求められます。

また、住民票や戸籍抄本など婚姻関係を証明できる書類も必要です。

これらの書類で、実際に夫婦であることが確認され、夫婦の収入を合算した上で審査が行われます。

具体的な書類は金融機関によって異なるため、利用する予定の消費者金融や銀行のホームページなどで確認しておくと良いでしょう。

また、同意書に関しては、金融機関側で用意した専用書式がある場合が多いです。

手続きをスムーズに進めるため、事前に必要書類を確認し、早めに準備しておくことをお勧めします。

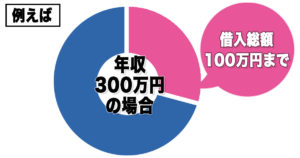

借入可能額の計算方法(年収の3分の1ルール)

配偶者貸付における借入可能額は、夫婦合算の年収の3分の1までとされています。

これは、総量規制に基づいた制限で、多重債務を防ぐために設定されています。

例えば、夫の年収が600万円の場合、専業主婦である妻が借りられる上限はその3分の1である200万円となります。

逆に、夫の年収が低ければ、その分借り入れできる金額も少なくなります。

- 夫の年収を確認(例:600万円)

- その年収の3分の1を計算(600万円 ÷ 3 = 200万円)

- 既に他の消費者金融で借り入れがある場合、その額を差し引く

もし夫が他社から既に50万円を借りている場合は、借入可能額は200万円から50万円を引いた150万円が上限になります。

このようにして、夫の年収や既存の借入額によって、借入可能額が決定されます。

専業主婦が利用できる銀行カードローン

銀行カードローンの特徴と専業主婦への対応

銀行カードローンは、専業主婦でも利用できる可能性があるキャッシング手段の一つです。

消費者金融と異なり、銀行のカードローンは総量規制の対象外となっているため、無収入の専業主婦でも利用できることがあります。

ただし、すべての銀行が専業主婦向けのカードローンを提供しているわけではなく、申し込みできる銀行は限られています。

多くの銀行は、専業主婦でも申し込めることを明示しているカードローン商品を用意しており、その審査基準は配偶者の収入に基づいています。

銀行カードローンの利率は一般的に15%以下で、消費者金融よりも低金利である点も魅力です。

また、カードローンを申し込む際に、専業主婦であることを申告すると、収入証明書の提出が免除される場合もあります。

ただし、審査が厳しいため、必ずしもすべての専業主婦が利用できるわけではありません。

イオン銀行カードローンの申し込み方法

イオン銀行は、専業主婦にも対応したカードローンを提供しており、無収入でも配偶者の収入を基に審査を行います。

このため、配偶者に安定した収入がある場合は、イオン銀行のカードローンを申し込むことが可能です。

限度額は50万円までと決められており、必要書類も比較的少ないのが特徴です。

イオン銀行カードローンの申し込み手順は、以下のようになります。

イオン銀行の公式サイトにアクセスし、カードローンの申し込みページに進みます。

氏名、住所、連絡先、配偶者の収入情報などを入力します。専業主婦であることを明記し、収入の欄には配偶者の年収を入力します。

イオン銀行では、配偶者の勤務先に在籍確認の電話が行くことはないため、家族に知られることなく手続きが進められます。

審査が通過すると、カードが発行され、利用できるようになります。

楽天銀行とPayPay銀行の専業主婦向けサービス

楽天銀行とPayPay銀行も、専業主婦向けのカードローンを提供しています。それぞれの特徴と申し込み方法について解説します。

楽天銀行スーパーローン

楽天銀行のスーパーローンは、専業主婦でも申し込めるカードローンで、夫に安定した収入があれば利用可能です。

限度額は50万円までで、配偶者の収入証明書の提出が不要な場合もあります。

ただし、審査は厳しめで、配偶者の年収が一定額以上でないと通過しづらいことが特徴です。

PayPay銀行カードローン

PayPay銀行のカードローンも、専業主婦向けに提供されています。

こちらも配偶者に安定収入がある場合に利用でき、限度額は30万円までと設定されています。

PayPay銀行は、スマートフォンで簡単に申し込みができるため、利便性が高いのが特徴です。

また、在籍確認も配偶者の職場に電話が行くことはないため、専業主婦にとって利用しやすいサービスです。

中小消費者金融を利用する場合の注意点

中小消費者金融の特徴と利用時のポイント

中小消費者金融は、大手の金融機関と異なり、配偶者貸付制度を活用して専業主婦に対しても融資を行うことが多くなっています。

大手では専業主婦への貸し付けが難しい場合でも、中小の消費者金融は柔軟な対応を取ることがあるため、利用を検討する価値があります。

ただし、一般的には大手よりも金利が高いことが多いため、利用にあたっては金利や返済計画をよく考えることが重要です。

また、中小消費者金融は全国対応の金融機関と地域密着型の金融機関が存在します。

全国対応の消費者金融を利用すれば、インターネットや電話で申し込みが完結するため、地域に関係なく利用できるメリットがあります。

利用時には、信頼できる金融機関かどうかを確認し、公式サイトや口コミなどで評判を調べてから申し込みをするようにしましょう。

セントラルやフクホーなど、全国対応の中小金融機関

中小消費者金融の中でも、専業主婦向けに配偶者貸付を行っている代表的な会社には「ベルーナノーティス」や「キャネット」があります。

セントラル

セントラルは、愛媛に本社を持つ消費者金融で、専業主婦にも配偶者貸付による貸し付けを行っています。審査時間が短く、早ければ30分で審査が完了するため、急いでいる場合でも利用しやすいのが特徴です。金利は4.8〜18.0%で、専業主婦でも夫の収入を基に審査が行われます。

セントラル公式サイトはこちらからフクホー

フクホーは大阪市に本社を構える中小消費者金融で、全国対応のサービスを提供しています。フクホーも配偶者貸付を利用して専業主婦が借り入れできるようになっており、審査時間も短くスムーズに進みます。こちらも金利は7.3〜20.0%とやや高めですが、必要に応じて少額の融資を利用することが可能です。

フクホー公式サイトはこちらこれらの中小消費者金融は、配偶者貸付の審査が比較的柔軟である一方、金利が高いため、できるだけ短期間で返済することを心がける必要があります。

中小消費者金融のリスクと安全な利用方法

中小消費者金融を利用する際には、いくつかのリスクもあります。 特に注意したいのは、違法な業者や闇金を避けることです。信頼性のない金融機関は、非常に高い利息を請求したり、返済が遅れた場合に厳しい取り立てを行ったりすることがあります。

中小消費者金融を安全に利用するためのポイントは以下の通りです:

申込みを検討する消費者金融が、金融庁に登録された正規の業者かどうかを確認します。また、口コミサイトなどで評判を調べ、信頼性のある会社かどうかを確認することも重要です。

金利が高めのため、必要な額だけを短期間で借りるようにしましょう。返済計画をしっかり立て、無理のない範囲で利用することで、利息負担を減らすことができます。

他の金融機関よりも著しく高い金利や、不審な契約内容が提示された場合は、その金融機関の利用を避けましょう。また、公式な契約書を交わさない業者や、保証人を求める業者にも注意が必要です。

中小消費者金融は、柔軟な対応が魅力である一方、利用には慎重さも求められます。信頼できる金融機関を選び、計画的に借り入れることで、リスクを避けつつ必要なお金を確保することが可能です。

その他の借入手段と注意点

生命保険契約者貸付の利用方法と利率

生命保険の契約者貸付は、貯蓄型の生命保険に加入している方が利用できる借入手段の一つです。

この制度は、解約返戻金を担保として、生命保険会社から一定額を借りる方法です。

貯蓄型の保険には、終身保険や学資保険などが含まれており、契約している場合に限り利用可能です。

利率は1.5%から5.75%と、消費者金融や中小消費者金融と比べて低く設定されているため、返済負担が軽いことが特徴です。

利用方法は簡単で、生命保険会社の窓口やインターネットから申し込みが可能です。

返済も融通が利き、決められた期日までに返済すれば良いため、急な出費に対応しやすい借入方法です。

ただし、注意点としては、契約者貸付を利用して返済が滞った場合、解約返戻金が減少する可能性がある点です。

また、長期間借りたままにしておくと、利息が積み重なって負担が増えるので、できるだけ早めに返済することを心がけましょう。

定期預金を活用した借入の仕組み

定期預金の当座貸付は、定期預金を担保にしてお金を借りる方法です。

通常、定期預金の利率に0.5%から1%程度を上乗せした金利で融資が行われます。

自分の定期預金の中から必要な金額を引き出す感覚で利用できるため、急な出費に対応しやすい特徴があります。

当座貸付は、銀行によっては自動で貸付が行われる仕組みを採用しており、残高が不足している場合に自動的に融資が受けられる場合もあります。

特に公共料金の引き落としや急な支出があった場合に便利です。

ただし、定期預金が担保となっているため、借りた分は口座に戻さないと元本が減ってしまいます。

生活費の不足を補う際などに活用しつつ、計画的に利用することが大切です。

個人間融資のリスクと安全な方法

最近では、SNSや個人融資サイトを通じて、個人間でお金を借りる「個人間融資」が話題になっています。

家族や友人から借りる場合は利息がかからないことが多く、気軽に利用できる一方、知人以外の第三者から借りる際には多くのリスクがあります。

特に、闇金業者や違法な高金利の取引に巻き込まれる可能性もあるため、注意が必要です。

個人間融資を利用する際のポイントは、以下の通りです。

SNSや掲示板で見知らぬ人とお金の貸し借りを行うのはリスクが高いため、避けるべきです。知人や家族、信用できる友人から借りることが安全です。

契約内容や返済条件を明確にし、書面で契約を交わしておくことが重要です。返済期限や利息などについても取り決めを行い、双方が納得した形で借りるようにしましょう。

法律では、個人間融資の利息は年率20%を超えてはならないと定められています。この利率を超える場合は違法ですので、適正な利率で借りるようにしてください。

個人間融資は手軽にお金を借りられる方法ですが、闇金業者に騙されないよう慎重に相手を選び、信頼できる人からのみ借りることが大切です。

公的融資の利用について

専業主婦で公的融資を利用する場合には、一部の自治体や政府機関が提供する「母子福祉資金」「生活福祉資金」などが考えられます。

特に、シングルマザーの方には、母子福祉資金として無利子または低利の融資が用意されていることがあり、生活費や教育費の補助として利用されています。

ただし、結婚している専業主婦が利用できる公的な融資制度は少なく、配偶者に収入がある場合は対象外となることが多いです。

公的融資を利用するには、居住地の市区町村の窓口に相談して、利用可能な制度があるかどうかを確認するのが良いでしょう。

また、融資の対象や条件は自治体によって異なるため、事前に情報収集をしておくとスムーズです。

結論・まとめ

専業主婦がキャッシングを利用する際には、配偶者貸付や銀行カードローン、中小消費者金融など、さまざまな選択肢が存在します。

しかし、無収入である専業主婦が借り入れを行う場合には、夫の同意や収入証明書の提出が必要になることが多く、手続きが簡単ではないことも事実です。

また、借入額が年収の3分の1を超えないようにする総量規制のルールにも従う必要があり、返済計画がしっかりしていないと返済が難しくなる可能性もあります。

本記事で紹介したように、生命保険契約者貸付や定期預金の当座貸付といった「自分の資産を担保にした借入」や、信頼できる家族や友人からの個人間融資も選択肢となります。

これらは金利が低く設定されているため、専業主婦が負担を抑えて借り入れる手段として有効です。

さらに、母子福祉資金や生活福祉資金といった公的支援を利用することで、急な出費を無理なく乗り越えることも可能です。

専業主婦がキャッシングを利用する際には、計画的な返済と冷静な判断が欠かせません。

まずは、生活費の不足や緊急の支出にどう対応するかをじっくり検討し、借入額や返済期間を具体的に設定することが大切です。

また、信頼できる金融機関を選び、リスクを抑えた形で利用することで、必要な資金を賢く確保することができます。

キャッシングの手段にはそれぞれ特徴があり、メリットとデメリットが存在します。

ご自身の状況に合った方法を選択し、無理のない範囲で利用するよう心がけましょう。計画的に資金を管理することで、生活に必要な支出を安心して賄うことができるでしょう。